জয়নাল আবেদীন খান, ঢাকা

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অধিকাংশ ব্যাংক উদ্বৃত্ত সঞ্চিতি রাখায় মোট ঘাটতি দাঁড়িয়েছে ২৪ হাজার ৮০০ কোটি টাকা। আর ৪৪টি বেসরকারি ব্যাংকের মধ্যে ১ হাজার ৪৭১ কোটি টাকা ঘাটতি নিয়ে শীর্ষে অবস্থান করছে ন্যাশনাল ব্যাংক। সঞ্চিতির ঘাটতিতে থাকা ব্যাংকগুলোর আমানতকারীরা ঝুঁকিতে রয়েছেন বলে জানান সংশ্লিষ্টরা।

বাংলাদেশ ব্যাংকের হালনাগাদ তথ্য বলছে, জুন শেষে দেশের ৯টি ব্যাংকের মোট সঞ্চিতি ঘাটতির পরিমাণ ৩১ হাজার ৫২০ কোটি টাকা। তবে কিছু ব্যাংকের উদ্বৃত্তের কারণে ব্যাংক খাতে সার্বিক ঘাটতি কমে দাঁড়িয়েছে ২৪ হাজার ৮১০ কোটি টাকা। তবে এই ঘাটতির পরিমাণ গত ডিসেম্বরে ছিল ১৯ হাজার ২৬১ কোটি টাকা। সেই হিসাবে ৬ মাসের ব্যবধানে প্রভিশন ঘাটতি বেড়েছে ৫ হাজার ৫৪৮ কোটি টাকা।

এ বিষয়ে বিশ্ব ব্যাংক ঢাকা অফিসের সাবেক মুখ্য অর্থনীতিবিদ ড. জাহিদ হোসেন বলেন, নিট লাভের বিপরীতে সাধারণত ব্যাংকের শেয়ারহোল্ডারদের লভ্যাংশ দেওয়া হয়। কিন্তু সেই লাভ থেকে যদি প্রভিশন সংরক্ষণ করা হয়, তখন লভ্যাংশের পরিমাণ কমে আসে। সে জন্য কোনো কোনো ব্যাংক অধিক মুনাফার লক্ষ্যে প্রভিশন রাখতে চায় না। কিন্তু প্রভিশন না রাখলে আমানতকারীদের ঝুঁকি বাড়ে। এ ঝুঁকি এড়াতেই ব্যাংকগুলোর জন্য প্রভিশন বাধ্যতামূলক করা হয়েছে।

বাংলাদেশ ব্যাংকের তথ্য বলছে, সরকারি ব্যাংকের ঘাটতির তালিকায় শীর্ষে থাকা অগ্রণী ব্যাংকের ঘাটতির পরিমাণ ৫ হাজার ৩১২ কোটি টাকা। দ্বিতীয় স্থানে রয়েছে রাষ্ট্রায়ত্ত বেসিক ব্যাংক। ব্যাংকটির ঘাটতি দাঁড়িয়েছে ৫ হাজার ২৪১ কোটি টাকা। রূপালী ব্যাংকের প্রভিশন ঘাটতি ৪ হাজার ৪০১ কোটি টাকা। এদিকে বেসরকারি খাতের মধ্যে ন্যাশনাল ব্যাংকের প্রভিশন ঘাটতি ১ হাজার ৪৭১ কোটি টাকা, বাংলাদেশ কমার্স ব্যাংকের ৪৪৩ কোটি টাকা, ঢাকা ব্যাংকের ৩২৭ কোটি টাকা, আইএফআইসি ব্যাংকের ৫০৫ কোটি টাকা, স্ট্যান্ডার্ড ব্যাংকের ৩৯১ কোটি টাকা এবং আরও একটি ব্যাংকের ১৯৮ কোটি টাকা প্রভিশন ঘাটতি রয়েছে।

ব্যাংকিং বিধিমালা অনুযায়ী, ব্যাংকগুলোকে পরিচালন মুনাফার শূন্য দশমিক ৫ শতাংশ থেকে ৫ শতাংশ প্রভিশন রাখতে হয়। নিম্নমানের খেলাপির ২০ শতাংশ, সন্দেহজনক খেলাপির বিপরীতে ৫০ শতাংশ এবং মন্দ ঋণের বিপরীতে ১০০ শতাংশ সঞ্চিতি রাখতে হয়।

এ বিষয় বাংলাদেশ ব্যাংকের মুখপাত্র মো. মেজবাউল হক বলেন, অনেক ব্যাংক আগ্রাসী কায়দায় ঋণ দিয়ে আদায় করতে হিমশিম খাচ্ছে। ঋণ আদায় কম হওয়ায় তারল্যসংকট দেখা দিয়েছে বিভিন্ন ব্যাংকে। আবার কিছু ব্যাংক খেলাপি ঋণের বিপরীতে নিরাপত্তা সঞ্চিতি রাখতে ব্যর্থ হয়েছে। এ অবস্থা থেকে উত্তরণে কেন্দ্রীয় ব্যাংক ওই সব ব্যাংককে তাগাদা দিচ্ছে। তবে বারবার সুযোগ পাওয়ার পরেও যদি কোনো ব্যাংক সঞ্চিতি রক্ষায় ব্যর্থ হয়, তবে ব্যবস্থা নেবে বাংলাদেশ ব্যাংক।

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অধিকাংশ ব্যাংক উদ্বৃত্ত সঞ্চিতি রাখায় মোট ঘাটতি দাঁড়িয়েছে ২৪ হাজার ৮০০ কোটি টাকা। আর ৪৪টি বেসরকারি ব্যাংকের মধ্যে ১ হাজার ৪৭১ কোটি টাকা ঘাটতি নিয়ে শীর্ষে অবস্থান করছে ন্যাশনাল ব্যাংক। সঞ্চিতির ঘাটতিতে থাকা ব্যাংকগুলোর আমানতকারীরা ঝুঁকিতে রয়েছেন বলে জানান সংশ্লিষ্টরা।

বাংলাদেশ ব্যাংকের হালনাগাদ তথ্য বলছে, জুন শেষে দেশের ৯টি ব্যাংকের মোট সঞ্চিতি ঘাটতির পরিমাণ ৩১ হাজার ৫২০ কোটি টাকা। তবে কিছু ব্যাংকের উদ্বৃত্তের কারণে ব্যাংক খাতে সার্বিক ঘাটতি কমে দাঁড়িয়েছে ২৪ হাজার ৮১০ কোটি টাকা। তবে এই ঘাটতির পরিমাণ গত ডিসেম্বরে ছিল ১৯ হাজার ২৬১ কোটি টাকা। সেই হিসাবে ৬ মাসের ব্যবধানে প্রভিশন ঘাটতি বেড়েছে ৫ হাজার ৫৪৮ কোটি টাকা।

এ বিষয়ে বিশ্ব ব্যাংক ঢাকা অফিসের সাবেক মুখ্য অর্থনীতিবিদ ড. জাহিদ হোসেন বলেন, নিট লাভের বিপরীতে সাধারণত ব্যাংকের শেয়ারহোল্ডারদের লভ্যাংশ দেওয়া হয়। কিন্তু সেই লাভ থেকে যদি প্রভিশন সংরক্ষণ করা হয়, তখন লভ্যাংশের পরিমাণ কমে আসে। সে জন্য কোনো কোনো ব্যাংক অধিক মুনাফার লক্ষ্যে প্রভিশন রাখতে চায় না। কিন্তু প্রভিশন না রাখলে আমানতকারীদের ঝুঁকি বাড়ে। এ ঝুঁকি এড়াতেই ব্যাংকগুলোর জন্য প্রভিশন বাধ্যতামূলক করা হয়েছে।

বাংলাদেশ ব্যাংকের তথ্য বলছে, সরকারি ব্যাংকের ঘাটতির তালিকায় শীর্ষে থাকা অগ্রণী ব্যাংকের ঘাটতির পরিমাণ ৫ হাজার ৩১২ কোটি টাকা। দ্বিতীয় স্থানে রয়েছে রাষ্ট্রায়ত্ত বেসিক ব্যাংক। ব্যাংকটির ঘাটতি দাঁড়িয়েছে ৫ হাজার ২৪১ কোটি টাকা। রূপালী ব্যাংকের প্রভিশন ঘাটতি ৪ হাজার ৪০১ কোটি টাকা। এদিকে বেসরকারি খাতের মধ্যে ন্যাশনাল ব্যাংকের প্রভিশন ঘাটতি ১ হাজার ৪৭১ কোটি টাকা, বাংলাদেশ কমার্স ব্যাংকের ৪৪৩ কোটি টাকা, ঢাকা ব্যাংকের ৩২৭ কোটি টাকা, আইএফআইসি ব্যাংকের ৫০৫ কোটি টাকা, স্ট্যান্ডার্ড ব্যাংকের ৩৯১ কোটি টাকা এবং আরও একটি ব্যাংকের ১৯৮ কোটি টাকা প্রভিশন ঘাটতি রয়েছে।

ব্যাংকিং বিধিমালা অনুযায়ী, ব্যাংকগুলোকে পরিচালন মুনাফার শূন্য দশমিক ৫ শতাংশ থেকে ৫ শতাংশ প্রভিশন রাখতে হয়। নিম্নমানের খেলাপির ২০ শতাংশ, সন্দেহজনক খেলাপির বিপরীতে ৫০ শতাংশ এবং মন্দ ঋণের বিপরীতে ১০০ শতাংশ সঞ্চিতি রাখতে হয়।

এ বিষয় বাংলাদেশ ব্যাংকের মুখপাত্র মো. মেজবাউল হক বলেন, অনেক ব্যাংক আগ্রাসী কায়দায় ঋণ দিয়ে আদায় করতে হিমশিম খাচ্ছে। ঋণ আদায় কম হওয়ায় তারল্যসংকট দেখা দিয়েছে বিভিন্ন ব্যাংকে। আবার কিছু ব্যাংক খেলাপি ঋণের বিপরীতে নিরাপত্তা সঞ্চিতি রাখতে ব্যর্থ হয়েছে। এ অবস্থা থেকে উত্তরণে কেন্দ্রীয় ব্যাংক ওই সব ব্যাংককে তাগাদা দিচ্ছে। তবে বারবার সুযোগ পাওয়ার পরেও যদি কোনো ব্যাংক সঞ্চিতি রক্ষায় ব্যর্থ হয়, তবে ব্যবস্থা নেবে বাংলাদেশ ব্যাংক।

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজ

৮ ঘণ্টা আগে

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

১৩ ঘণ্টা আগে

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ।

১৩ ঘণ্টা আগে

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

১৯ ঘণ্টা আগেরোকন উদ্দীন, ঢাকা

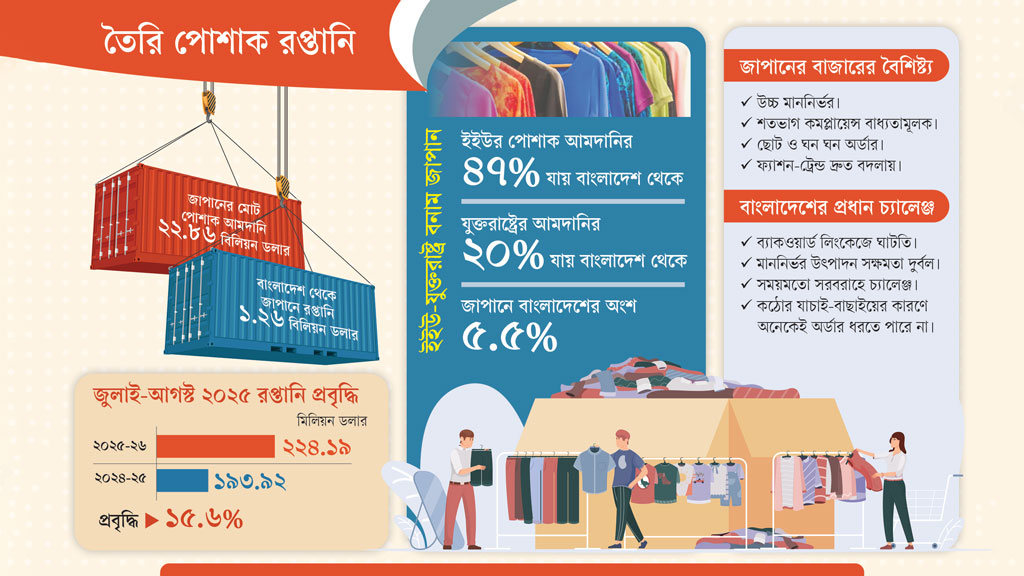

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজারে বাংলাদেশের অংশ এখনো মাত্র ১ দশমিক ২৬ বিলিয়ন ডলার। অর্থাৎ সাড়ে ৫ শতাংশ।

এই অবস্থান আরও স্পষ্ট হয় ইইউ ও যুক্তরাষ্ট্রের তুলনায়। ইউরোপের তৈরি পোশাক আমদানির প্রায় অর্ধেকই আসে বাংলাদেশ থেকে, আর যুক্তরাষ্ট্রের বাজারেও শীর্ষ সরবরাহকারীর মধ্যে অন্যতম বাংলাদেশ। তবু জাপানের মতো স্থিতিশীল ও উচ্চমূল্যের বাজারে বাংলাদেশ এখনো ব্যবহৃত সুযোগের তুলনায় অনেকটাই পিছিয়ে। পরিসংখ্যান তা-ই বলে—এখানে এখনো বড় জায়গা খালি রয়েছে।

রপ্তানি উন্নয়ন ব্যুরোর (ইপিবি) তথ্যও সেই সম্ভাবনা চোখে আঙুল দিয়ে দেখায়। ২০২৪ অর্থবছরে দুই দেশের বাণিজ্যের পরিমাণ ছিল ৩ দশমিক ১২ বিলিয়ন ডলার; যার মধ্যে বাংলাদেশের রপ্তানি ১ দশমিক ৩১ বিলিয়ন ডলার। অর্থাৎ জাপান এখন বাংলাদেশের ১২তম রপ্তানি গন্তব্য।

তবে চলতি অর্থবছরের গত কয়েক মাসের প্রবণতা বাজারের পরিবর্তন আরও স্পষ্ট করে। ইপিবির সর্বশেষ তথ্য বলছে, চলতি বছরের জুলাই-আগস্টে জাপানে রপ্তানি হয়েছে ২২ কোটি ৪১ লাখ ৯০ হাজার ডলার, যেখানে গত বছর একই সময়ে ছিল ১৯ কোটি ৩৯ লাখ ২০ হাজার ডলার। প্রবৃদ্ধি ১৫ দশমিক ৬০ শতাংশ। অস্ট্রেলিয়া এ সময়ে দ্বিতীয় বৃহৎ অপ্রচলিত বাজার হলেও সেখানে রপ্তানি কমেছে ৬ শতাংশ। ফলে জাপান এখন অপ্রচলিত রপ্তানি বাজারে সবচেয়ে দ্রুত বাড়তে থাকা গন্তব্য হিসেবে সামনে আসছে।

এ প্রসঙ্গে জানতে চাইলে ইপিবির ভাইস চেয়ারম্যান হাসান আরিফ আজকের পত্রিকাকে বলেন, ‘অপ্রচলিত বাজারগুলোর মধ্যে এখন সবচেয়ে সম্ভাবনাময় ও স্থিতিশীল একটি বাজার হলো জাপান। সরকারের পর্যালোচনায়ও বিষয়টি রয়েছে। এ সম্ভাবনাকে দ্রুত কাজে লাগাতে আগামী জানুয়ারির মধ্যে আমরা দেশটির সঙ্গে অর্থনৈতিক অংশীদারত্ব চুক্তি (ইপিএ) স্বাক্ষর করতে যাচ্ছি, যা সম্পন্ন হলে রপ্তানি আশানুরূপ বাড়ানো সম্ভব হবে।’

জাপানের এই উত্থান কাকতাল নয়। রপ্তানিকারকেরা বলছেন, ইউরোপ-যুক্তরাষ্ট্রে মূল্যস্ফীতি, সরবরাহ-ঝুঁকি ও রাজনৈতিক অনিশ্চয়তা বাড়ায় আমদানিকারকেরা নতুন বাজারের দিকে ঝুঁকছেন। আর জাপান এমন একটি বাজার, যেখানে মূল্য-সুবিধার পাশাপাশি গুণগত মান, কঠোর কমপ্লায়েন্স এবং দ্রুত বদলে যাওয়া ফ্যাশন-চাহিদার প্রতি গুরুত্ব বেশি। এসব মানদণ্ড পূরণ করতে পারলে বাজারটি দীর্ঘমেয়াদি ও নিশ্চিত প্রবৃদ্ধির সুযোগ দেয়।

কিন্তু এখানেই চ্যালেঞ্জ স্পষ্ট। জাপানি ক্রেতারা ছোট পরিমাণের অর্ডার দেন, মূল্য নিয়ে আগাম ছাড় পাওয়া সহজ নয়, আর প্রতিটি পণ্যের ক্ষেত্রে শতভাগ কমপ্লায়েন্স অপরিহার্য। এ বিষয়ে দেশের অন্যতম প্রস্তুতকারক টিম গ্রুপের উপব্যবস্থাপনা পরিচালক আব্দুল্লাহিল নকিব জানান, ‘অর্ডারের কঠোর ইন্সপেকশন বাংলাদেশে জাপানের অর্ডার ধরার সবচেয়ে বড় বাধা। মান নিশ্চিত না হলে তারা একটিও পণ্য নেয় না।’

এই কঠোরতা একদিকে বাধা, আবার অন্যদিকে সুবিধা। কারণ যে প্রতিষ্ঠান একবার জাপানের মান ধরে রাখতে পারে, তাদের জন্য বাজারটি স্থিতিশীল থাকে। জাপানি ব্র্যান্ডগুলো সরবরাহকারী খুব সহজে বদলায় না, ফলে দীর্ঘ মেয়াদে স্থায়ী সম্পর্ক তৈরি হয়।

বিজিএমইএর সাবেক পরিচালক মহিউদ্দিন রুবেল মনে করেন, বৈশ্বিক উত্তেজনার এই সময়ে ব্যাকওয়ার্ড লিংকেজ ও উৎপাদনসক্ষমতা বাড়াতে পারলে অপ্রচলিত বাজারগুলোই ভবিষ্যতের বড় নিরাপত্তা হয়ে উঠবে।

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজারে বাংলাদেশের অংশ এখনো মাত্র ১ দশমিক ২৬ বিলিয়ন ডলার। অর্থাৎ সাড়ে ৫ শতাংশ।

এই অবস্থান আরও স্পষ্ট হয় ইইউ ও যুক্তরাষ্ট্রের তুলনায়। ইউরোপের তৈরি পোশাক আমদানির প্রায় অর্ধেকই আসে বাংলাদেশ থেকে, আর যুক্তরাষ্ট্রের বাজারেও শীর্ষ সরবরাহকারীর মধ্যে অন্যতম বাংলাদেশ। তবু জাপানের মতো স্থিতিশীল ও উচ্চমূল্যের বাজারে বাংলাদেশ এখনো ব্যবহৃত সুযোগের তুলনায় অনেকটাই পিছিয়ে। পরিসংখ্যান তা-ই বলে—এখানে এখনো বড় জায়গা খালি রয়েছে।

রপ্তানি উন্নয়ন ব্যুরোর (ইপিবি) তথ্যও সেই সম্ভাবনা চোখে আঙুল দিয়ে দেখায়। ২০২৪ অর্থবছরে দুই দেশের বাণিজ্যের পরিমাণ ছিল ৩ দশমিক ১২ বিলিয়ন ডলার; যার মধ্যে বাংলাদেশের রপ্তানি ১ দশমিক ৩১ বিলিয়ন ডলার। অর্থাৎ জাপান এখন বাংলাদেশের ১২তম রপ্তানি গন্তব্য।

তবে চলতি অর্থবছরের গত কয়েক মাসের প্রবণতা বাজারের পরিবর্তন আরও স্পষ্ট করে। ইপিবির সর্বশেষ তথ্য বলছে, চলতি বছরের জুলাই-আগস্টে জাপানে রপ্তানি হয়েছে ২২ কোটি ৪১ লাখ ৯০ হাজার ডলার, যেখানে গত বছর একই সময়ে ছিল ১৯ কোটি ৩৯ লাখ ২০ হাজার ডলার। প্রবৃদ্ধি ১৫ দশমিক ৬০ শতাংশ। অস্ট্রেলিয়া এ সময়ে দ্বিতীয় বৃহৎ অপ্রচলিত বাজার হলেও সেখানে রপ্তানি কমেছে ৬ শতাংশ। ফলে জাপান এখন অপ্রচলিত রপ্তানি বাজারে সবচেয়ে দ্রুত বাড়তে থাকা গন্তব্য হিসেবে সামনে আসছে।

এ প্রসঙ্গে জানতে চাইলে ইপিবির ভাইস চেয়ারম্যান হাসান আরিফ আজকের পত্রিকাকে বলেন, ‘অপ্রচলিত বাজারগুলোর মধ্যে এখন সবচেয়ে সম্ভাবনাময় ও স্থিতিশীল একটি বাজার হলো জাপান। সরকারের পর্যালোচনায়ও বিষয়টি রয়েছে। এ সম্ভাবনাকে দ্রুত কাজে লাগাতে আগামী জানুয়ারির মধ্যে আমরা দেশটির সঙ্গে অর্থনৈতিক অংশীদারত্ব চুক্তি (ইপিএ) স্বাক্ষর করতে যাচ্ছি, যা সম্পন্ন হলে রপ্তানি আশানুরূপ বাড়ানো সম্ভব হবে।’

জাপানের এই উত্থান কাকতাল নয়। রপ্তানিকারকেরা বলছেন, ইউরোপ-যুক্তরাষ্ট্রে মূল্যস্ফীতি, সরবরাহ-ঝুঁকি ও রাজনৈতিক অনিশ্চয়তা বাড়ায় আমদানিকারকেরা নতুন বাজারের দিকে ঝুঁকছেন। আর জাপান এমন একটি বাজার, যেখানে মূল্য-সুবিধার পাশাপাশি গুণগত মান, কঠোর কমপ্লায়েন্স এবং দ্রুত বদলে যাওয়া ফ্যাশন-চাহিদার প্রতি গুরুত্ব বেশি। এসব মানদণ্ড পূরণ করতে পারলে বাজারটি দীর্ঘমেয়াদি ও নিশ্চিত প্রবৃদ্ধির সুযোগ দেয়।

কিন্তু এখানেই চ্যালেঞ্জ স্পষ্ট। জাপানি ক্রেতারা ছোট পরিমাণের অর্ডার দেন, মূল্য নিয়ে আগাম ছাড় পাওয়া সহজ নয়, আর প্রতিটি পণ্যের ক্ষেত্রে শতভাগ কমপ্লায়েন্স অপরিহার্য। এ বিষয়ে দেশের অন্যতম প্রস্তুতকারক টিম গ্রুপের উপব্যবস্থাপনা পরিচালক আব্দুল্লাহিল নকিব জানান, ‘অর্ডারের কঠোর ইন্সপেকশন বাংলাদেশে জাপানের অর্ডার ধরার সবচেয়ে বড় বাধা। মান নিশ্চিত না হলে তারা একটিও পণ্য নেয় না।’

এই কঠোরতা একদিকে বাধা, আবার অন্যদিকে সুবিধা। কারণ যে প্রতিষ্ঠান একবার জাপানের মান ধরে রাখতে পারে, তাদের জন্য বাজারটি স্থিতিশীল থাকে। জাপানি ব্র্যান্ডগুলো সরবরাহকারী খুব সহজে বদলায় না, ফলে দীর্ঘ মেয়াদে স্থায়ী সম্পর্ক তৈরি হয়।

বিজিএমইএর সাবেক পরিচালক মহিউদ্দিন রুবেল মনে করেন, বৈশ্বিক উত্তেজনার এই সময়ে ব্যাকওয়ার্ড লিংকেজ ও উৎপাদনসক্ষমতা বাড়াতে পারলে অপ্রচলিত বাজারগুলোই ভবিষ্যতের বড় নিরাপত্তা হয়ে উঠবে।

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অ

০৬ সেপ্টেম্বর ২০২৪

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

১৩ ঘণ্টা আগে

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ।

১৩ ঘণ্টা আগে

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

১৯ ঘণ্টা আগেনিজস্ব প্রতিবেদক, ঢাকা

আট দিনব্যাপী ১২তম জাতীয় এসএমই পণ্য মেলায় ১৫ কোটি টাকার পণ্য বিক্রি করেছেন উদ্যোক্তারা। পণ্য বিক্রির পাশাপাশি ১৬ কোটি টাকার পণ্যের অর্ডার পেয়েছেন।

এসএমই ফাউন্ডেশনের উদ্যোগে বাংলাদেশ-চীন মৈত্রী সম্মেলনকেন্দ্রে অনুষ্ঠিত মেলার সমাপনী অনুষ্ঠানে এ তথ্য জানানো হয়। আজ রোববার আয়োজিত সমাপনী অনুষ্ঠানে প্রধান অতিথি হিসেবে উপস্থিত ছিলেন শিল্প মন্ত্রণালয়ের সচিব মো. ওবায়দুর রহমান।

এসএমই ফাউন্ডেশনের চেয়ারপারসন মো. মুসফিকুর রহমানের সভাপতিত্বে অনুষ্ঠানে বিশেষ অতিথি ছিলেন বাংলাদেশ পর্যটন করপোরেশনের চেয়ারম্যান সায়েমা শাহীন সুলতানা, বাংলাদেশ ট্যুরিজম বোর্ডের প্রধান নির্বাহী কর্মকর্তা নুজহাত ইয়াসমিন ও ইন্টারন্যাশনাল চেম্বার অব কমার্স বাংলাদেশের চেয়ারম্যান মোহাম্মদ রুমী এ আলী। অনুষ্ঠানে স্বাগত বক্তব্য দেন এসএমই ফাউন্ডেশনের ব্যবস্থাপনা পরিচালক আনোয়ার হোসেন চৌধুরী।

অনুষ্ঠানে জানানো হয়, এর আগে ১১টি জাতীয় এসএমই পণ্য মেলায় প্রায় ৩ হাজার উদ্যোক্তা তাঁদের পণ্য বিক্রি করেছেন। ১১টি পণ্য মেলায় অংশগ্রহণকারী উদ্যোক্তাদের ৫৭ কোটি টাকার পণ্য বিক্রি এবং প্রায় ৯৩ কোটি টাকার অর্ডার পেয়েছেন।

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

শতভাগ দেশি পণ্যের সবচেয়ে বড় এই আয়োজন রাজধানীর আগারগাঁওয়ে বাংলাদেশ-চীন মৈত্রী সম্মেলনকেন্দ্রে অনুষ্ঠিত হয়। ৭ ডিসেম্বর মেলার উদ্বোধন করেন শিল্প, গৃহায়ণ ও গণপূর্ত উপদেষ্টা আদিলুর রহমান খান।

এবারের মেলায় অংশগ্রহণ করেছে প্রায় সাড়ে তিন শ ক্ষুদ্র ও মাঝারি শিল্পপ্রতিষ্ঠান, যাদের মধ্যে প্রায় ৬০ শতাংশ নারী উদ্যোক্তা। এর মধ্যে তৈরি পোশাক খাতের সবচেয়ে বেশি ৭৪টি প্রতিষ্ঠান।

এ ছাড়া হস্ত ও কারুশিল্পের ৫৪টি, পাদুকা ও চামড়াজাত পণ্য খাতের ৪০টি; পাটজাত পণ্যের ৩৫টি; কৃষি ও খাদ্য প্রক্রিয়াজাতকরণ পণ্যের ২৮টি; শতরঞ্জি, বাঁশ, বেত, হোগলা, সুপারিখোল ও কাঠের ১৫টি; খাদ্যপণ্যের ১৪টি; লাইট ইঞ্জিনিয়ারিং শিল্পের ১৩টি; জুয়েলারি শিল্পের ৯টি; প্রসাধন খাতের সাতটি; তথ্যপ্রযুক্তিভিত্তিক সেবা খাতের পাঁচটি; হারবাল–ভেষজশিল্পের পাঁচটি; প্লাস্টিক পণ্যের পাঁচটি; ইলেকট্রিক্যাল অ্যান্ড ইলেকট্রনিকস খাতের তিনটি, ফার্নিচার খাতের তিনটি এবং অন্যান্য খাতের ১১টি স্টল।

মেলায় উদ্যোক্তাদের পাশাপাশি সেবা প্রদানকারী শিল্প মন্ত্রণালয়ের আটটি দপ্তর-সংস্থাসহ সরকারের প্রায় ১৫টি সংস্থা, প্রায় ৩০টি ব্যাংক ও আর্থিক প্রতিষ্ঠান এবং অন্যান্য প্রতিষ্ঠান অংশ নেয়।

মেলায় এসএমই উদ্যোক্তাদের জন্য সহজ অর্থায়ন, পণ্য রপ্তানি বহুমুখীকরণ ও পণ্যের হালাল সনদ প্রাপ্তি, পেটেন্ট, শিল্প নকশা, ট্রেড মার্ক ও জি আই স্বীকৃতি, স্কিলস ইকোসিস্টেম বিষয়ে ছয়টি সেমিনার অনুষ্ঠিত হয়।

আট দিনব্যাপী ১২তম জাতীয় এসএমই পণ্য মেলায় ১৫ কোটি টাকার পণ্য বিক্রি করেছেন উদ্যোক্তারা। পণ্য বিক্রির পাশাপাশি ১৬ কোটি টাকার পণ্যের অর্ডার পেয়েছেন।

এসএমই ফাউন্ডেশনের উদ্যোগে বাংলাদেশ-চীন মৈত্রী সম্মেলনকেন্দ্রে অনুষ্ঠিত মেলার সমাপনী অনুষ্ঠানে এ তথ্য জানানো হয়। আজ রোববার আয়োজিত সমাপনী অনুষ্ঠানে প্রধান অতিথি হিসেবে উপস্থিত ছিলেন শিল্প মন্ত্রণালয়ের সচিব মো. ওবায়দুর রহমান।

এসএমই ফাউন্ডেশনের চেয়ারপারসন মো. মুসফিকুর রহমানের সভাপতিত্বে অনুষ্ঠানে বিশেষ অতিথি ছিলেন বাংলাদেশ পর্যটন করপোরেশনের চেয়ারম্যান সায়েমা শাহীন সুলতানা, বাংলাদেশ ট্যুরিজম বোর্ডের প্রধান নির্বাহী কর্মকর্তা নুজহাত ইয়াসমিন ও ইন্টারন্যাশনাল চেম্বার অব কমার্স বাংলাদেশের চেয়ারম্যান মোহাম্মদ রুমী এ আলী। অনুষ্ঠানে স্বাগত বক্তব্য দেন এসএমই ফাউন্ডেশনের ব্যবস্থাপনা পরিচালক আনোয়ার হোসেন চৌধুরী।

অনুষ্ঠানে জানানো হয়, এর আগে ১১টি জাতীয় এসএমই পণ্য মেলায় প্রায় ৩ হাজার উদ্যোক্তা তাঁদের পণ্য বিক্রি করেছেন। ১১টি পণ্য মেলায় অংশগ্রহণকারী উদ্যোক্তাদের ৫৭ কোটি টাকার পণ্য বিক্রি এবং প্রায় ৯৩ কোটি টাকার অর্ডার পেয়েছেন।

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

শতভাগ দেশি পণ্যের সবচেয়ে বড় এই আয়োজন রাজধানীর আগারগাঁওয়ে বাংলাদেশ-চীন মৈত্রী সম্মেলনকেন্দ্রে অনুষ্ঠিত হয়। ৭ ডিসেম্বর মেলার উদ্বোধন করেন শিল্প, গৃহায়ণ ও গণপূর্ত উপদেষ্টা আদিলুর রহমান খান।

এবারের মেলায় অংশগ্রহণ করেছে প্রায় সাড়ে তিন শ ক্ষুদ্র ও মাঝারি শিল্পপ্রতিষ্ঠান, যাদের মধ্যে প্রায় ৬০ শতাংশ নারী উদ্যোক্তা। এর মধ্যে তৈরি পোশাক খাতের সবচেয়ে বেশি ৭৪টি প্রতিষ্ঠান।

এ ছাড়া হস্ত ও কারুশিল্পের ৫৪টি, পাদুকা ও চামড়াজাত পণ্য খাতের ৪০টি; পাটজাত পণ্যের ৩৫টি; কৃষি ও খাদ্য প্রক্রিয়াজাতকরণ পণ্যের ২৮টি; শতরঞ্জি, বাঁশ, বেত, হোগলা, সুপারিখোল ও কাঠের ১৫টি; খাদ্যপণ্যের ১৪টি; লাইট ইঞ্জিনিয়ারিং শিল্পের ১৩টি; জুয়েলারি শিল্পের ৯টি; প্রসাধন খাতের সাতটি; তথ্যপ্রযুক্তিভিত্তিক সেবা খাতের পাঁচটি; হারবাল–ভেষজশিল্পের পাঁচটি; প্লাস্টিক পণ্যের পাঁচটি; ইলেকট্রিক্যাল অ্যান্ড ইলেকট্রনিকস খাতের তিনটি, ফার্নিচার খাতের তিনটি এবং অন্যান্য খাতের ১১টি স্টল।

মেলায় উদ্যোক্তাদের পাশাপাশি সেবা প্রদানকারী শিল্প মন্ত্রণালয়ের আটটি দপ্তর-সংস্থাসহ সরকারের প্রায় ১৫টি সংস্থা, প্রায় ৩০টি ব্যাংক ও আর্থিক প্রতিষ্ঠান এবং অন্যান্য প্রতিষ্ঠান অংশ নেয়।

মেলায় এসএমই উদ্যোক্তাদের জন্য সহজ অর্থায়ন, পণ্য রপ্তানি বহুমুখীকরণ ও পণ্যের হালাল সনদ প্রাপ্তি, পেটেন্ট, শিল্প নকশা, ট্রেড মার্ক ও জি আই স্বীকৃতি, স্কিলস ইকোসিস্টেম বিষয়ে ছয়টি সেমিনার অনুষ্ঠিত হয়।

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অ

০৬ সেপ্টেম্বর ২০২৪

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজ

৮ ঘণ্টা আগে

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ।

১৩ ঘণ্টা আগে

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

১৯ ঘণ্টা আগেনিজস্ব প্রতিবেদক, ঢাকা

আসন্ন রমজান মাস সামনে রেখে তাজা ফলের ওপর শুল্ক কমানোর সুপারিশ করেছে বাংলাদেশ ট্রেড অ্যান্ড ট্যারিফ কমিশন। খেজুরের মতোই এবার আপেল, কমলা, আঙুর, মেস্তারিন, নাশপাতি ইত্যাদি তাজা ফলকে ‘অত্যাবশ্যকীয় পণ্য’ হিসেবে চিহ্নিত করে অতিরিক্ত সম্পূরক শুল্ক প্রত্যাহারের প্রস্তাব দিয়েছে কমিশন।

সম্প্রতি জাতীয় রাজস্ব বোর্ডকে (এনবিআর) দেওয়া এক চিঠিতে এই সুপারিশ করা হয়। রমজান মাস সামনে রেখে নিত্যপণ্য বিবেচনায় এমন সুপারিশ করা হয়েছে।

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ। আনার আমদানিতে মোট শুল্ক-কর রয়েছে ১২৬ দশমিক ৭৮ শতাংশ।

চিঠিতে আরও বলা হয়, আপেল, মাল্টা, আনার ইত্যাদি ফলের স্থানীয় উৎপাদন নেই; তাই এই উচ্চহারে শুল্ক-কর রাখার প্রয়োজনীয়তা সীমিত।

অন্যদিকে উচ্চহারে শুল্ক-কর আরোপের ফলে বৈধ পথে আমদানি কমে তা অবৈধ পথে আমদানিকে উৎসাহিত করতে পারে। এ ছাড়া ব্যবসায়ীদের মধ্যে অতিমাত্রায় বিভিন্ন রাসায়নিক ব্যবহারের প্রবণতাও বাড়তে পারে। উচ্চ শুল্ক-করের ফলে তাজা ফলের আমদানি কমার ধারা অব্যাহত থাকলে শুধু ভোক্তাসাধারণের স্বার্থ ক্ষুণ্ন হবে না; ভবিষ্যতে রাজস্ব আহরণও কমে যাওয়ার ঝুঁকি রয়েছে।

তাজা ফলকে ‘বিলাস পণ্য’ হিসেবে বিবেচনা করে এর ওপর ৩০ শতাংশ সম্পূরক শুল্ক আরোপ করা হয়েছে। তবে নিত্যপণ্য আইন, ১৯৫৬ অনুযায়ী খাদ্যপণ্য হিসেবে তাজা ফল ‘অত্যাবশ্যকীয় পণ্য’ বিধায় এর ওপর আরোপিত অতিরিক্ত সম্পূরক শুল্ক প্রত্যাহার বা যৌক্তিক করা যেতে পারে।

আসন্ন রমজান মাস সামনে রেখে তাজা ফলের ওপর শুল্ক কমানোর সুপারিশ করেছে বাংলাদেশ ট্রেড অ্যান্ড ট্যারিফ কমিশন। খেজুরের মতোই এবার আপেল, কমলা, আঙুর, মেস্তারিন, নাশপাতি ইত্যাদি তাজা ফলকে ‘অত্যাবশ্যকীয় পণ্য’ হিসেবে চিহ্নিত করে অতিরিক্ত সম্পূরক শুল্ক প্রত্যাহারের প্রস্তাব দিয়েছে কমিশন।

সম্প্রতি জাতীয় রাজস্ব বোর্ডকে (এনবিআর) দেওয়া এক চিঠিতে এই সুপারিশ করা হয়। রমজান মাস সামনে রেখে নিত্যপণ্য বিবেচনায় এমন সুপারিশ করা হয়েছে।

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ। আনার আমদানিতে মোট শুল্ক-কর রয়েছে ১২৬ দশমিক ৭৮ শতাংশ।

চিঠিতে আরও বলা হয়, আপেল, মাল্টা, আনার ইত্যাদি ফলের স্থানীয় উৎপাদন নেই; তাই এই উচ্চহারে শুল্ক-কর রাখার প্রয়োজনীয়তা সীমিত।

অন্যদিকে উচ্চহারে শুল্ক-কর আরোপের ফলে বৈধ পথে আমদানি কমে তা অবৈধ পথে আমদানিকে উৎসাহিত করতে পারে। এ ছাড়া ব্যবসায়ীদের মধ্যে অতিমাত্রায় বিভিন্ন রাসায়নিক ব্যবহারের প্রবণতাও বাড়তে পারে। উচ্চ শুল্ক-করের ফলে তাজা ফলের আমদানি কমার ধারা অব্যাহত থাকলে শুধু ভোক্তাসাধারণের স্বার্থ ক্ষুণ্ন হবে না; ভবিষ্যতে রাজস্ব আহরণও কমে যাওয়ার ঝুঁকি রয়েছে।

তাজা ফলকে ‘বিলাস পণ্য’ হিসেবে বিবেচনা করে এর ওপর ৩০ শতাংশ সম্পূরক শুল্ক আরোপ করা হয়েছে। তবে নিত্যপণ্য আইন, ১৯৫৬ অনুযায়ী খাদ্যপণ্য হিসেবে তাজা ফল ‘অত্যাবশ্যকীয় পণ্য’ বিধায় এর ওপর আরোপিত অতিরিক্ত সম্পূরক শুল্ক প্রত্যাহার বা যৌক্তিক করা যেতে পারে।

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অ

০৬ সেপ্টেম্বর ২০২৪

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজ

৮ ঘণ্টা আগে

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

১৩ ঘণ্টা আগে

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

১৯ ঘণ্টা আগেনিজস্ব প্রতিবেদক, ঢাকা

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

তিনি বলেন, ‘দেশে শুধু ভোটাররাই নন, রাজনীতিবিদেরাও এখন বিপন্নতার মধ্যে রয়েছেন।’

আজ রোববার রাজধানীর বাংলাদেশ–চীন মৈত্রী সম্মেলন কেন্দ্রে ‘বাংলাদেশ রিফর্ম ট্র্যাকার’-এর উদ্বোধন উপলক্ষে আয়োজিত অনুষ্ঠানে উদ্বোধনী বক্তব্যে এসব কথা বলেন সিপিডির ফেলো।

দেবপ্রিয় ভট্টাচার্য আরও বলেন, ‘বিপন্ন জনগোষ্ঠীর প্রসঙ্গে সাধারণত ধর্মীয় সংখ্যালঘু, আদিবাসী সম্প্রদায় বা ভিন্ন মতাবলম্বীদের কথা উঠে আসে। তবে এর সঙ্গে বড় একটি বিষয় হিসেবে যুক্ত হয়েছে রাজনীতিবিদদের নিরাপত্তা। নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না, এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে।’

ঢাকা-৮ আসনের স্বতন্ত্র প্রার্থী ও ইনকিলাব মঞ্চের মুখপাত্র শরিফ ওসমান হাদির ওপর সাম্প্রতিক হামলার প্রসঙ্গে সিপিডির এই ফেলো বলেন, রাজনৈতিক ব্যক্তিদের লক্ষ্য করে সহিংসতার পর এখন নিরাপদ নির্বাচনী পরিবেশ নিশ্চিতের বিষয়ে উদ্বেগ তৈরি হয়েছে।

দেবপ্রিয় ভট্টাচার্য জানান, গত দেড় মাসে ‘বাংলাদেশ রিফর্ম ট্র্যাকার’ প্ল্যাটফর্ম দেশের বিভিন্ন অঞ্চলে প্রাক্-নির্বাচনী সংলাপ আয়োজন করেছে। এসব সংলাপের মাধ্যমে রাজনৈতিক পরিস্থিতি এবং আসন্ন নির্বাচন নিয়ে জনগণের প্রত্যাশা জানার চেষ্টা করা হয়েছে। এসব আলোচনার ভিত্তিতে একটি নাগরিক ইশতেহার প্রস্তুত করা হচ্ছে, যা শিগগিরই প্রকাশ করা হবে বলে জানান তিনি।

তিনি আরও বলেন, ‘আমরা যেসব জায়গায় গিয়েছি, প্রায় সর্বত্রই নিরাপত্তার বিষয়টি খুব জোরালোভাবে উঠে এসেছে। একটি নিরাপদ ও সুরক্ষিত রাজনৈতিক পরিবেশ নিশ্চিত করা যাবে কি না, এ বিষয়ে অনেকেই নিশ্চিত নন।’

সংস্কার এজেন্ডা প্রসঙ্গে দেবপ্রিয় ভট্টাচার্য বলেন, বাংলাদেশের গণতান্ত্রিক অবক্ষয়ের অভিজ্ঞতা থেকেই বর্তমানে সংস্কার-সংক্রান্ত বিতর্কের ভিত তৈরি হয়েছে। তাঁর মতে, রাজনীতিবিদ, আমলা ও বড় ব্যবসায়িক গোষ্ঠীর সমন্বয়ে গড়ে ওঠা একটি এলিট গোষ্ঠী প্রতিযোগিতামূলক রাজনীতিকে দুর্বল করেছে, যার ফলে সৃষ্টি হয়েছে প্রতিযোগিতাহীন অর্থনীতি।

তিনি বলেন, ‘এর মাধ্যমে গড়ে উঠেছে ক্রনি ক্যাপিটালিজম ও একটি অলিগার্কিক ব্যবস্থা, যেখানে নীতিনির্ধারণে স্বাধীনতা হারিয়ে গেছে।’

সংস্কার প্রসঙ্গে দেবপ্রিয় বলেন, বাংলাদেশে সংস্কার নতুন কোনো বিষয় নয়। তবে বর্তমান উদ্যোগটি আলাদা, কারণ এটি রাষ্ট্রীয় পর্যায়ে কমিশন ও প্রাতিষ্ঠানিক ব্যবস্থার মাধ্যমে এগিয়ে নেওয়া হচ্ছে। এ সুযোগ তৈরিতে অন্তর্বর্তী সরকারের ভূমিকার প্রশংসা করলেও তিনি বলেন, সংস্কার প্রক্রিয়ায় প্রথম দিকে যে গতি তৈরি হয়েছিল, তা ধীরে ধীরে দুর্বল হয়ে পড়েছে।

সিপিডি ফেলো বলেন, ‘আমরা দেখেছি স্বচ্ছতা, সমন্বয় ও যোগাযোগ সব সময় পর্যাপ্ত ছিল না। আর শুধু পরিকল্পনার মাধ্যমে সংস্কার সফল করা সম্ভব নয়; এর জন্য প্রয়োজন নাগরিকদের ধারাবাহিক অংশগ্রহণ।’

তাঁর মতে, সংস্কার শুধু পরিকল্পনা বা উদ্দীপনার বিষয় নয়। সংস্কার বাস্তবায়ন করতে হলে নাগরিকদের সচেতনভাবে সম্পৃক্ত থাকতে হবে।

নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে বলে মনে করেন সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য।

তিনি বলেন, ‘দেশে শুধু ভোটাররাই নন, রাজনীতিবিদেরাও এখন বিপন্নতার মধ্যে রয়েছেন।’

আজ রোববার রাজধানীর বাংলাদেশ–চীন মৈত্রী সম্মেলন কেন্দ্রে ‘বাংলাদেশ রিফর্ম ট্র্যাকার’-এর উদ্বোধন উপলক্ষে আয়োজিত অনুষ্ঠানে উদ্বোধনী বক্তব্যে এসব কথা বলেন সিপিডির ফেলো।

দেবপ্রিয় ভট্টাচার্য আরও বলেন, ‘বিপন্ন জনগোষ্ঠীর প্রসঙ্গে সাধারণত ধর্মীয় সংখ্যালঘু, আদিবাসী সম্প্রদায় বা ভিন্ন মতাবলম্বীদের কথা উঠে আসে। তবে এর সঙ্গে বড় একটি বিষয় হিসেবে যুক্ত হয়েছে রাজনীতিবিদদের নিরাপত্তা। নির্বাচনকে কেন্দ্র করে রাজনীতিবিদেরা আরও সহিংসতা বা হামলার শিকার হবেন কি না এবং নির্বাচন কমিশন ও বর্তমান সরকার তাঁদের জন্য একটি সুষ্ঠু ও নিরাপদ পরিবেশ নিশ্চিত করতে পারবে কি না, এ নিয়ে বড় প্রশ্ন তৈরি হয়েছে।’

ঢাকা-৮ আসনের স্বতন্ত্র প্রার্থী ও ইনকিলাব মঞ্চের মুখপাত্র শরিফ ওসমান হাদির ওপর সাম্প্রতিক হামলার প্রসঙ্গে সিপিডির এই ফেলো বলেন, রাজনৈতিক ব্যক্তিদের লক্ষ্য করে সহিংসতার পর এখন নিরাপদ নির্বাচনী পরিবেশ নিশ্চিতের বিষয়ে উদ্বেগ তৈরি হয়েছে।

দেবপ্রিয় ভট্টাচার্য জানান, গত দেড় মাসে ‘বাংলাদেশ রিফর্ম ট্র্যাকার’ প্ল্যাটফর্ম দেশের বিভিন্ন অঞ্চলে প্রাক্-নির্বাচনী সংলাপ আয়োজন করেছে। এসব সংলাপের মাধ্যমে রাজনৈতিক পরিস্থিতি এবং আসন্ন নির্বাচন নিয়ে জনগণের প্রত্যাশা জানার চেষ্টা করা হয়েছে। এসব আলোচনার ভিত্তিতে একটি নাগরিক ইশতেহার প্রস্তুত করা হচ্ছে, যা শিগগিরই প্রকাশ করা হবে বলে জানান তিনি।

তিনি আরও বলেন, ‘আমরা যেসব জায়গায় গিয়েছি, প্রায় সর্বত্রই নিরাপত্তার বিষয়টি খুব জোরালোভাবে উঠে এসেছে। একটি নিরাপদ ও সুরক্ষিত রাজনৈতিক পরিবেশ নিশ্চিত করা যাবে কি না, এ বিষয়ে অনেকেই নিশ্চিত নন।’

সংস্কার এজেন্ডা প্রসঙ্গে দেবপ্রিয় ভট্টাচার্য বলেন, বাংলাদেশের গণতান্ত্রিক অবক্ষয়ের অভিজ্ঞতা থেকেই বর্তমানে সংস্কার-সংক্রান্ত বিতর্কের ভিত তৈরি হয়েছে। তাঁর মতে, রাজনীতিবিদ, আমলা ও বড় ব্যবসায়িক গোষ্ঠীর সমন্বয়ে গড়ে ওঠা একটি এলিট গোষ্ঠী প্রতিযোগিতামূলক রাজনীতিকে দুর্বল করেছে, যার ফলে সৃষ্টি হয়েছে প্রতিযোগিতাহীন অর্থনীতি।

তিনি বলেন, ‘এর মাধ্যমে গড়ে উঠেছে ক্রনি ক্যাপিটালিজম ও একটি অলিগার্কিক ব্যবস্থা, যেখানে নীতিনির্ধারণে স্বাধীনতা হারিয়ে গেছে।’

সংস্কার প্রসঙ্গে দেবপ্রিয় বলেন, বাংলাদেশে সংস্কার নতুন কোনো বিষয় নয়। তবে বর্তমান উদ্যোগটি আলাদা, কারণ এটি রাষ্ট্রীয় পর্যায়ে কমিশন ও প্রাতিষ্ঠানিক ব্যবস্থার মাধ্যমে এগিয়ে নেওয়া হচ্ছে। এ সুযোগ তৈরিতে অন্তর্বর্তী সরকারের ভূমিকার প্রশংসা করলেও তিনি বলেন, সংস্কার প্রক্রিয়ায় প্রথম দিকে যে গতি তৈরি হয়েছিল, তা ধীরে ধীরে দুর্বল হয়ে পড়েছে।

সিপিডি ফেলো বলেন, ‘আমরা দেখেছি স্বচ্ছতা, সমন্বয় ও যোগাযোগ সব সময় পর্যাপ্ত ছিল না। আর শুধু পরিকল্পনার মাধ্যমে সংস্কার সফল করা সম্ভব নয়; এর জন্য প্রয়োজন নাগরিকদের ধারাবাহিক অংশগ্রহণ।’

তাঁর মতে, সংস্কার শুধু পরিকল্পনা বা উদ্দীপনার বিষয় নয়। সংস্কার বাস্তবায়ন করতে হলে নাগরিকদের সচেতনভাবে সম্পৃক্ত থাকতে হবে।

দেশের ব্যাংকিং খাত খেলাপি ঋণে বেসামাল হয়ে পড়েছে। এতে গত জুন শেষে খেলাপি ঋণ দাঁড়িয়েছে ২ লাখ ১১ হাজার ৩৯২ কোটি টাকা। এই খেলাপি ঋণের বিপরীতে গ্রাহকের নিরাপত্তার নির্ধারিত প্রভিশন (নিরাপত্তা সঞ্চিতি) রাখতে পারছে না কিছু ব্যাংক। তার মধ্যে ৯টি ব্যাংকের সঞ্চিতি ঘাটতি দাঁড়িয়েছে ৩১ হাজার ৫২০ কোটি টাকা। তবে অ

০৬ সেপ্টেম্বর ২০২৪

ইউরোপ-আমেরিকার ওপর দীর্ঘদিনের নির্ভরতা থেকে বেরিয়ে আসার তাগিদ এখন আগের যেকোনো সময়ের চেয়ে বেশি। বৈশ্বিক বাণিজ্যে অস্থিরতা বাড়ায় বাংলাদেশের তৈরি পোশাক খাত নতুন বাজার খুঁজছে, আর সেই অপ্রচলিত গন্তব্যগুলোর মধ্যে জাপান সবচেয়ে সম্ভাবনাময় হয়ে উঠছে। অথচ দেশটির ২২ দশমিক ৮৬ বিলিয়ন ডলারের বিশাল পোশাক আমদানি বাজ

৮ ঘণ্টা আগে

এবারের মেলায় অংশগ্রহণকারী ১০টি প্রতিষ্ঠানকে শ্রেষ্ঠ স্টলের স্বীকৃতি দেওয়া হয়। এ ছাড়া ছয় উদ্যোক্তা ও প্রতিষ্ঠানকে ‘জাতীয় এসএমই উদ্যোক্তা পুরস্কার–২০২৫’ বিজয়ী ঘোষণা করা হয়। বিজয়ীদের প্রত্যেকের হাতে ক্রেস্ট, সনদ ও চেক তুলে দেওয়া হয়।

১৩ ঘণ্টা আগে

চিঠিতে বলা হয়, দেশের চাহিদার বড় অংশ আমদানি করা তাজা ফলের মাধ্যমে পূরণ হয়। গত কয়েক বছরে ডলারের মূল্য, শুল্ক বৃদ্ধিসহ নানা কারণে আমদানি করা ফলের দাম বেড়ে যায়। বর্তমানে আপেল, কমলা, মেস্তারিন, আঙুর ও নাশপাতি আমদানিতে মোট শুল্ক রয়েছে ১২১ দশমিক ৭৮ শতাংশ।

১৩ ঘণ্টা আগে